Rammebetingelser som kjøler ned verdiskapning og investeringslyst

Etter siste omdreining på skatteskruen med endring i reglene om exit-skatt og uttalelser i media, tror vi enda flere vil stemme med føttene og forlate Norge. Den 20. mars presenterte Regjeringen forslag i exit-skattereglene som endrer tidspunkt for betaling av den latente skatten, beregning av skatten og virkeområde for reglene. Det er grunn til å tro at spesielt unge gründere vil flytte ut på et tidligere tidspunkt for å unngå å bli innelåst i Norge. Og taper Norge nå tiltrekningskraft fra utlendinger på flyttefot? Utlendinger bør i alle fall begrense sitt opphold i landet slik at kapital og skapertrang bevares trygt utenfor norsk skattejurisdiksjon. Slagordet “alle skal med” kan se ut til å ha fått en tilføyelse; “ingen ut, ingen inn”.

Skatt er utvilsomt en viktig faktor når investering, oppstart av virksomhet og bosted skal vurderes. Er rammevilkårene for dårlige i ett land vil lupen fort flyttes til en annen. Ikke fordi viljen til å betale skatt mangler, men fordi kostnaden ved å drive virksomheten i en jurisdiksjon vs. en annen blir for høy.

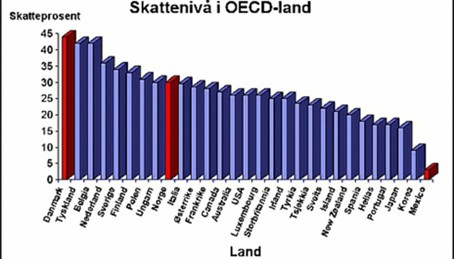

Selve selskapsskattenivået i Norge er riktig nok på linje med sammenlignbare land i Europa. Når det gjelder personlig skatt så ligger vi også midt på treet.

Men det finnes også andre skatter man må se hen til for personlige skattytere. Både for de som allerede bor i Norge og de som kunne tenke seg å flytte hit.

Formuesskatten i Norge økte fra 7,5 milliarder i 2001 til 18,5 milliarder i 2021. I 2023 har Regjeringen anslått at formueskatten vil ligge på ca. 30 milliarder. Dette er skatt som betales av de som er bosatt i Norge. Skatt på utbytte og aksjegevinster er på hele 37,84%.

Per i dag har vi ikke avgift på arv og gave, men dette er et tema som diskuteres. Fritaket på arv og gave gjelder kun kontanter og egen bolig/fritidseiendom. Arver man en bygård eller aksjer, arver man også giver/arvelaters skatteposisjon. Ved salg blir «avgiften» fort et sted mellom 22 – 37,84%.

Norge har per i dag ingen incentivordninger for å tiltrekke seg utlendinger. Unntaket er ordningen med flat skatt på 25% for utlendinger som oppholder seg midlertidig i Norge og tjener under kr 642 000. Dette kan vel neppe kalles en incentivordning ettersom ordinær skatt på en lønn på kr 650 000 vil være 26%.

Norge mangler incentivordninger for gründere og oppstartsselskaper som er verd å fremheve. Derimot venter en betydelig beskatning dersom man skulle lykkes å skape verdier mens man er bosatt i landet.

Ser vi til våre naboland, er skattesystemene og nivåene ikke veldig forskjellige. Likevel foreligger forskjeller av stor betydning for å insentivere oppstartsbedrifter, beholde og tiltrekke seg personer, kapital og virksomheter.

Sverige, Finland, Danmark, Spania, Italia, UK og en rekke andre land har tilsvarende regler med det formål å tiltrekke seg ekspertise. Enkelte land har heller ikke exit-skatt og/eller formuesskatt.

Er høringsforslaget i strid med EU-prinsippet om fri flyt?

Kampen om verdiskapning og skattekroner handler naturlig nok ikke bare om å ha en konkurransedyktig nominell selskapsskattesats eller lønnsbeskatning, men også om andre rammevilkår og incentiver. Hva som er riktige løsninger er selvsagt et vanskelig spørsmål, men det synes uansett klart at gulrot som oftest fungerer bedre enn pisk. Dessverre synes norske gulrøtter å være ute av sesong, og risikoen for at grundere og fremtidig verdiskapning vil skje utenfor Norge mener vi har økt ytterligere med høringsforslaget.

Vi tror likevel at Regjeringen vil gå langt i å forsøke å få gjennomført forslaget slik det lyder. Men siste ord er nok ikke sagt. Verken politisk eller rettslig. Forslaget har også en EØS-rettslige side som vi oppfatter som tvilsom og som må vurderes nærmere. Finansdepartementet omtale av bl.a. Wächtler-saken og hva som er gjeldende rett i EU er ufullstendig og vi tror at forslaget slik det nå er fremlagt vil stride mot EU rettens bestemmelser om fri flyt.

Er det på tide å ta frem gulroten?

Vi er naturlig nok enig i at vern av det norske skattefundamentet og omfordeling over skatteseddelen er viktig og riktig. Det samme gjelder målsettingen om et skattesystem som sikrer gode rammebetingelser for verdiskapning og investeringer i virksomheter.

Dessverre ser dagens skattepakke, høringsforslaget inkludert, ut til å balansere disse målsettingene dårlig. Sett utenfra kan Norge oppfattes som et noe uforutsigbart og lite næringsvennlig land med et ønske om å “ta de rike”. Fra et norsk ståsted så er det bare å se på den fortsatte og antatt økende utflyttingsstrømmen. Kanskje er det på tide å vurdere mer gulrot fremfor pisk for både å beholde og tiltrekke oss skattytere?

De nye skattereglene

- Forfall ved utflytting: Tidligere evig utsettelse erstattes med umiddelbart forfall ved utflytting. Skattytere får valget mellom å betale skatten i like store rentefrie rater over 12 år eller velge en rentebærende utsettelse til slutten av 12-årsperioden.

- Dødsfall innen 12 år: Utgjør umiddelbar betalingsplikt for utestående skatt.

- Utvidelse av objekter: Aksjesparekonto og fondskonto inkluderes nå under exit-reglene. Spesielle spørsmål reises angående fondskontoens egnethet under disse reglene.

- Nye beløpsgrenser: Innføring av lavere grenser for overføringer til personer bosatt i utlandet, når skattyter selv forblir i Norge.

- Inngangsverdier ved innflytting: Introduksjon av nye regler for fastsettelse av inngangsverdier, tilpasset markedsverdi ved inntreden. Disse justerte verdiene gjelder kun for exit-beregning, mens gevinst ved salg under opphold i Norge skattlegges i utgangspunktet basert på historisk kost.