Statsbudsjettet 2018: De viktigste endringsforslagene

Regjeringens forslag til statsbudsjettet 2018 ble lagt frem torsdag 12. oktober. Vi oppsummerer forslagene og ser nærmere på bl.a. kutt i pendlerfradraget og innføringen av «Airbnb-skatt».

Skatt – person

Skattesatser på inntekt – små endringer

Det er foreslått flere endringer av skattesatsene, men i sum kommer personlige skattytere tilnærmet i null i endret inntektsskatt.

Alminnelig inntekt

Skattesatsen på netto inntekt foreslås redusert fra 24 % til 23 %. Reduksjonen fullfører skattereformen i tråd med skatteforliket for skattesatsen på alminnelig inntekt. Denne er nå redusert fra 28 % i 2013 til 23 % i 2018. Reduksjonen utjevnes bl.a. av at trinnskatten på brutto inntekt økes.

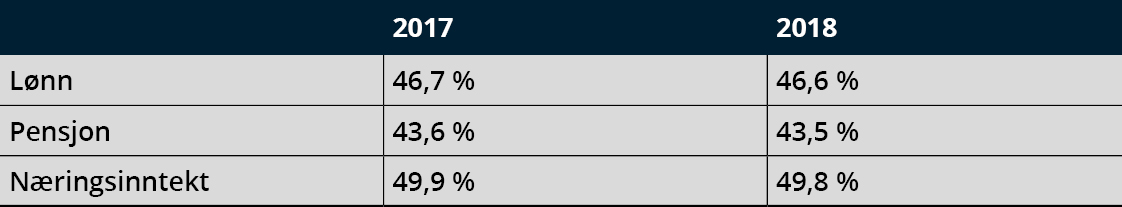

Resultatet av endringene blir at marginalskattesatsene kun reduseres med 0,12 prosentpoeng:

Eierinntekt

Skatten på eierinntekt fra aksjer og selskapsandeler foreslås økt fra dagens 29,76 % til 30,59 %. Overskudd i selskaper som planlegges delt ut på kort sikt bør derfor deles ut i år.

Fradrag

På fradragssiden foreslår regjeringen å oppheve skatteklasse 2, som gjelder personfradrag. For ektepar med kun én inntekt, vil det innebære at en skattereduksjon på ca. kr 6 000 forsvinner. Hensynet bak forslaget er likestilling, arbeidsdeltakelse, integrering og bekjempelse av fattigdom.

På den annen side kan vi nevne at det er foreslått å øke den øvre grensen i minstefradraget til kr 97 610 for lønnsinntekter og kr 83 000 for pensjonsinntekter. Ellers er det ikke foreslått særlige endringer av fradragssiden, slik at f.eks. vil spareordningen med BSU forbli uendret med en årlig sparebeløp på kr 25 000 og en sats på 20 % i skattefradrag.

Formueskatt

Det er ikke foreslått endringer verken i satsene på dagens 0,85 % eller innslagspunktet på kr 1 480 000. Verdsettelsesrabatten for sekundærboliger og næringseiendom direkte eid av formuesskattepliktige er opprettholdt på henholdsvis 10% og 20%.

Regjeringen foreslår imidlertid å øke verdsettingsrabatten for næringsrelatert kapital og tilhørende gjeld fra dagens 10 % til 20 % i 2018. Rabatten er kun ment å omfatte eiendeler som den formuesskattepliktige eier direkte. Verdsettelsen av gjeld reduseres i samme takt fra 90 % av full verdi i 2017 til 80 % i 2018, slik at rabatten ikke kan utnyttes til å skape netto gjeldsfradrag.

t

Pendlerfradag – begrensninger i fradragsretten for kost

Regjeringen foreslår å fjerne retten til fradrag for kost på kr 205 pr. døgn for skattytere som har mulighet til å kunne oppbevare og tilberede mat i pendlerboligen. Forslaget begrunnes med at pendleren i disse tilfeller faktisk ikke har merutgifter.

Et alternativ dersom forslaget går gjennom, er at arbeidsgiveren dekker diettkostnadene. Disse kostnadene er på nærmere vilkår nemlig skattefrie for arbeidstaker, og arbeidsgiveren kan spare arbeidsgiveravgift dersom det betales ut istedenfor lønn. Ved en slik ordning kan begge parter spare flere tusen kroner i året.

Avvikling av skattefritaket for kortidsutleie av egen bolig

I dag er inntekt ved utleie av inntil halvparten av egen bolig skattefri. Det samme gjelder inntekt for inntil kr 20 000 dersom mer enn halvparten leies ut. Men regjeringen foreslår nå at korttidsutleie av egen bolig under 30 dager blir skattepliktig.

Bakgrunnen for forslaget er at utleie via bl.a. Airbnb er blitt mer vanlig og at reglene anses å skape konkurransevridninger overfor tradisjonell overnattingsvirksomheter.

Forslaget innebærer at beskatningen skal skje etter reglene om utleie av fritidseiendom hvor eieren også bruker eiendommen selv. Dermed er de første kr 10 000 skattefrie, mens 85 % av overskytende skattlegges.

Eiendomsskatt – kommunenes adgang begrenses

I dag har kommunene adgang til å skrive ut eiendomsskatt med en maksimal skattesats på 2 promille det første året. Deretter kan satsen økes årlig med inntil 2 promille frem til lovens maksimalsats på 7 promille er nådd.

Det foreslås nå at den maksimale skattesatsen settes til 1 promille det første året og at den deretter kun kan øke med 1 promille årlig inntil maksimalsatsen er nådd. I praksis innebærer det at kommunene bruker lenger tid til å nå det maksimale skattenivået. Forslaget er ment å ha virkning for eiendomsskatt som utskrives i 2019.

Aksjesparekonto – overgangsregel utvidet til også å omfatte 2018

Privatpersoner kan fra 1. september i år investere i kvalifiserende aksjer og aksjefond gjennom den gunstige ordningen kalt aksjesparekonto. Med aksjesparekonto er det mulig å kjøpe og selge verdipapirer uten å betal skatt før gevinsten tas ut av kontoen. Med ordningen kom også en overgangsregel som gjør det mulig å overføre aksjer mv. som en eier i dag til en aksjesparekonto uten beskatning.

Overgangsregelen gjelder i utgangspunktet til utgangen av 2017, men er nå foreslått å gjelde ut 2018.

Fondskonto – endret beskatning

En fondskonto (f.eks. Unit Link eller Investeringskonto) er et kombinert investering- og forsikringsprodukt. Produktet blir i dag skattlagt som ordinære kapitalforsikringer, selv om forsikringselementet på kontoen er minimalt.

I budsjettet er det foreslått å innføre et krav om et forsikringselement på minst 50 %, dvs. at utbetalingen på kontoen utgjør minst 150 % av innestående dersom det inntrer en forsikringsutløsende begivenhet. Hvis kravet ikke er oppfylt skal kontoen skattlegges på samme måte som andre aksjeinvesteringer med oppjusteringsfaktor for utbytter og gevinst/tap.

Opsjoner i arbeidsforhold for små og nyetablerte selskaper

I dag skattlegges opsjoner som lønnsinntekt på innløsningstidspunktet, altså når opsjonen utøves og den ansatte kjøper aksjer. Senere verdistigning på aksjen skattlegges kun som alminnelig inntekt.

Regjerningen ønsker nå å flytte tidspunktet frem til realisasjon av aksjen. Endringen vil innebære utsatt arbeidsgiveravgift for arbeidsgiver og utsatt beskatning for den ansatte. Når aksjen selges, beskattes opsjonsfordelen som lønn, mens en eventuell ytterligere gevinst vil anses om kapitalgevinst. For de tilfellene at verdien reduseres fra tidspunktet for opsjonsinnløsning, vil grunnlaget for lønnsbeskatning begrenses tilsvarende.

Det er flere vilkår og begrensninger for selskapet og den ansatte, bl.a.:

- Opsjonsfordelen kan maksimalt utgjøre kr 30 000 pr. ansatt i løpet av arbeidsforholdet. Overskytende må eventuelt skattlegges på innløsningstidspunktet som lønnsinntekt for den ansatte og arbeidsgiveravgift for selskapet.

- Selskapet må være i en oppstartsfase: være maksimalt seks år ved opsjonstildeling, ha maksimalt ti årsverk, og årlige driftsinntekter og balansesum på maksimalt kr 16 millioner.

- Fordelen gjelder for ansatte som tiltrer stilling fra 1. januar 2018 og arbeider i minst tre år etter inngåelsen av opsjonsavtalen.

Firmabilbeskatning av el-biler

I dag gis det en verdsettelsesrabatt på 50 % av listeprisen ved beregning av den skattemessige fordelen ved å disponere el-bil som firmabil.

Regjeringen vil nå likestille el-biler med andre biler. Dette begrunnes med at dagens el-biler har fått en mye bedre standard enn tidligere og at det ikke lenger er behov for å gjøre forskjell.

Skatt – næring

Skattesats – reduksjon til 23 %

Reduksjonen i skattesatsen for alminnelig inntekt fra 24 % i 2017 til 23 % i 2018 kommer selskapene til gode. Denne fordelen utjevnes imidlertid i grunnrentenæringen ved økt skatt på grunnrenteinntekt fra oljeutvinning og vannkraft.

Eiendomsskatt – lempning i reglene for produksjonsanlegg

Eiendomsskatteloven gir kommunene hjemmel til å skattlegge næringseiendom. Begrepet næringseiendom kan deles inn i (1) «verk og bruk» og (2) annen næringseiendom. Disse to kategoriene skattlegges i dag vidt forskjellig.

Det har lenge vært et behov for å rydde opp i de uklarhetene som knytter seg til eiendomsskatt på «verk og bruk», dvs. produksjonsanlegg. Innenfor denne kategorien skal produksjonsutstyr inngå i grunnlaget hvis det er en del av foretaket. Det gjelder ikke for annen næringseiendom. Verdsettelsesmetoden er også forskjellig.

Nå foreslår regjeringen å fjerne kategorien «verk og bruk» fra eiendomsskatteloven. Anlegg som i dag anses som «verk og bruk» skal da følge reglene for næringseiendom generelt, men det skal opprettes en ny kategori for vann- og vindkraftanlegg sammen med petroleumsutvinning.

Det legges også opp til at det skal lovfestes at produksjonsutstyr og –installasjoner ikke skal inngå i eiendomsskattegrunnlaget for næringseiendom.

Forslagene er gode nyheter for eiere av industrieiendommer som omfattes av eiendomsskatt. De innebærer betydelig skattelette, økt forutberegnelighet og større likebehandling mellom kommunene.

Justering i konsernbidragsreglene

Det foreslås å innføre en regel om at det kan ytes konsernbidrag til norsk filial av EØS-selskap med udekket underskudd etter opphør av skatteplikten til Norge.

Regelen innebærer at et selskap som ikke lenger har fast driftssted i eller begrenset skatteplikt til Norge, kan motta konsernbidrag fra et annet konsernselskap som har skatteplikt til Norge. Resultatet blir at giverselskapet får skattemessig fradrag, mens mottakerselskapet vil få sitt (historiske) fremførbare underskudd redusert.

Finansskatt

Regjeringen har foreslått å videreføre finansskatten med tilsvarende satser som for 2017; 25 prosent på alminnelig inntekt i finansforetak i tillegg til 5 prosent på lønnskostnader i det aktuelle foretaket. Tilpasningsmulighetene for å unngå/redusere finansskatt gjennom fellesregistrering for merverdiavgift, som for øvrig ble tatt opp under fremleggelsen av Statsbudsjettet for 2017, er fortsatt tilstede og vurdering av regler for å motvirke dette er fortsatt til behandling hos Finansdepartementet.

Mangler avklaring

I tillegg til de forslagene vi har listet opp her, er det fremdeles flere store temaer som gjenstår uavklart.

For eksempel ble de varslede endringene i rentebegrensningsreglene utsatt til 2019, mens en lovfestet gjennomskjæringsregel er utsatt til senere i 2018. Hva gjelder endringer av hjemmehørendebegrepet i skatteloven § 2-2 første ledd, så skriver departementet at de vil fremme et lovforslag så snart som mulig.

I denne omgang kom det heller ikke forslag om kildeskatt på renter og royalty, begrensninger i adgangen til tilbakebetaling av skattemessig innbetalt kapital eller endringer i SkatteFUNN-reglene.

Merverdiavgift

Regjeringen har ikke fremmet forslag om store merverdiavgiftsendringer i Statsbudsjettet for 2018. Den vesentligste foreslåtte endringen er Regjeringens forslag om å øke den lave merverdiavgiftssatsen fra 10 til 12 prosent. Den lave momssatsen gjelder tjenester særlig innen reiseliv og kultur. Hotell, persontransport, kino, museer, idrettsarrangement, fornøyelsesparker, NRK-lisensen mv. er omfattet av den lave satsen. Det antas at satsøkningen vil gi et årlig merproveny på ca. 700 MNOK noe som vil kompensere for provenyreduksjonen ved at skattesatsen for alminnelig inntekt foreslås redusert.

For leverandørene av tjenestene som leveres er det viktig å huske på at satsøkningen kan bli en kostnad for inntekter som er forskuddsfakturert. Det legges opp til samme type overgangsregler som for forrige satsendring. Ved omsetning og innkjøp av slike tjenester vil det være vesentlig å oppdatere regnskapssystemer slik at det rapporteres med riktig sats.

Rapportering

Den tidligere ordningen som tillot private arbeidsgivere og allmennyttige organisasjoner å levere A-melding på papir dersom virksomheten hadde to eller færre arbeidstakere er foreslått opphevet. Dersom forslaget får gjennomslag vil det tre i kraft fra første rapportering 2018 (6 februar 2018). Forslaget er begrunnet i at papirmeldinger er spesielt ressurskrevende for skattemyndighetene samtidig som elektronisk innlevering gir bedre kontroll og tilrettelegger for at rapportere opplysninger enklere kan benyttes av andre etater.